Торговое финансирование: инструменты для экспортно-импортных операций

Ищите идеи, исследуйте и находите то, что вам по душе, чтобы начать свой путь к успешному бизнесу!

Что такое торговое финансирование?

Торговое финансирование – это комплекс финансовых инструментов и механизмов, направленных на обеспечение и оптимизацию международных торговых операций. Оно позволяет импортерам и экспортерам минимизировать риски, повысить ликвидность и улучшить управление денежными потоками. В современных условиях глобальной торговли грамотное применение инструментов торгового финансирования является ключевым фактором успеха международного бизнеса.

Содержание

Ключевые инструменты торгового финансирования

1. Аккредитив

Аккредитив – это банковский инструмент, гарантирующий поставщику (экспортеру) получение оплаты после выполнения всех условий контракта. Он обеспечивает защиту обеих сторон сделки:

Экспортер получает гарантию оплаты при соблюдении условий поставки.

Импортер минимизирует риск предоплаты и получает уверенность в том, что товар будет поставлен согласно договоренности.

Существует несколько видов аккредитивов:

Покрытый и неподтвержденный аккредитив – с наличием или отсутствием резервирования средств в банке.

Отзывный и безотзывный аккредитив – возможность отмены или неизменности условий документа.

Револьверный аккредитив – подходит для регулярных поставок товаров.

2. Банковская гарантия

Банковская гарантия – это обязательство банка выплатить определенную сумму денег в случае неисполнения обязательств одной из сторон контракта. Основные виды банковских гарантий:

Гарантия платежа – обеспечивает своевременную оплату поставки.

Гарантия исполнения контракта – защищает покупателя от недобросовестных действий поставщика.

Тендерная гарантия – используется при участии в государственных и коммерческих закупках.

3. Факторинг

Факторинг – это инструмент, позволяющий экспортерам получать финансирование за счет уступки дебиторской задолженности специализированной факторинговой компании. Он бывает нескольких видов:

Открытый и закрытый факторинг – с уведомлением дебитора о переуступке долга или без него.

Реверсивный факторинг – инициируется покупателем для ускорения расчетов с поставщиками.

4. Форфейтинг

Форфейтинг – это продажа экспортной задолженности (векселей, долговых обязательств) банку или финансовой организации с полным освобождением экспортера от риска невозврата средств. Этот инструмент чаще всего используется при долгосрочных сделках и высоких объемах поставок.

5. Экспортное кредитование

Многие страны предлагают специальные программы экспортного кредитования, позволяющие местным предприятиям увеличивать объемы поставок за рубеж. Ключевые формы такого кредитования:

Прямые экспортные кредиты – предоставляются государственными и коммерческими банками.

Кредитные линии – обеспечивают финансирование закупок у конкретных производителей.

Государственные субсидии и страхование экспортных рисков – поддержка экспортёров на уровне государства.

6. Страхование экспортных рисков

Страхование экспортных рисков позволяет минимизировать угрозы, связанные с невыполнением обязательств иностранными контрагентами. Основные виды:

Страхование политических рисков – защита от нестабильности в стране покупателя.

Коммерческое страхование – защита от банкротства или отказа партнёра от оплаты.

Кредитное страхование – покрытие убытков в случае несвоевременных платежей.

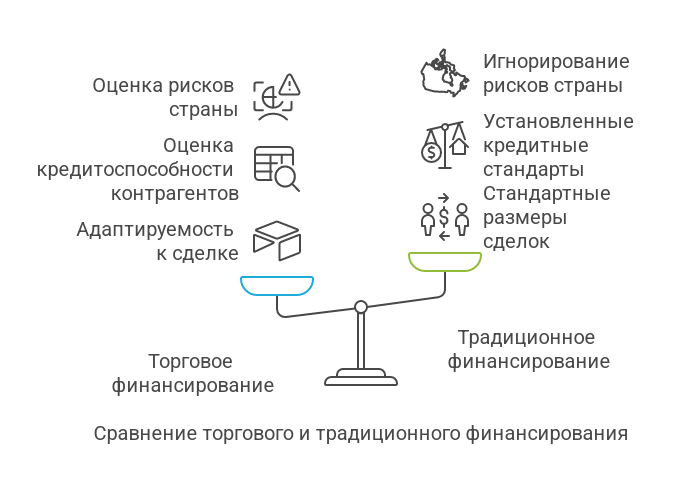

Как выбрать оптимальный инструмент торгового финансирования?

При выборе инструмента торгового финансирования необходимо учитывать:

Размер и специфику сделки (размер контракта, период поставки);

Кредитоспособность контрагентов (финансовая стабильность покупателей и поставщиков);

Риски страны-контрагента (политическая и экономическая обстановка);

Затраты на финансирование (процентные ставки, комиссии банков и страховых компаний);

Скорость получения финансирования (оперативность оформления документов).

Преимущества использования торгового финансирования

Использование инструментов торгового финансирования позволяет:

Снизить финансовые риски для обеих сторон сделки.

Обеспечить бесперебойное движение товаров и услуг в международной торговле.

Ускорить расчетные операции и повысить ликвидность компаний.

Повысить конкурентоспособность на глобальном рынке благодаря гибким условиям оплаты.

Минимизировать валютные и инфляционные риски при международных расчетах.

Заключение

Торговое финансирование – это ключевой механизм для эффективного ведения международной торговли. Грамотный выбор инструментов позволяет компаниям значительно снизить финансовые риски, улучшить платежеспособность и ускорить оборотный капитал. В современных условиях глобализации правильное использование аккредитивов, факторинга, форфейтинга и других методов финансирования становится неотъемлемой частью успешного бизнеса на международной арене.